不看門店,資本看上了餐飲“打工人”?

C端餐飲投資熱度褪去,卻越來越多的食品供應鏈企業進入資本視野。相比之下,雖然缺乏C端項目的“增長想象力”,但供應鏈企業壁壘更高,營收更穩定。投資需要夢想,只是在一輪輪泡沫之后,資本似乎更想要“確定性”了。

食品供應鏈行業的資本化進程正在加速。

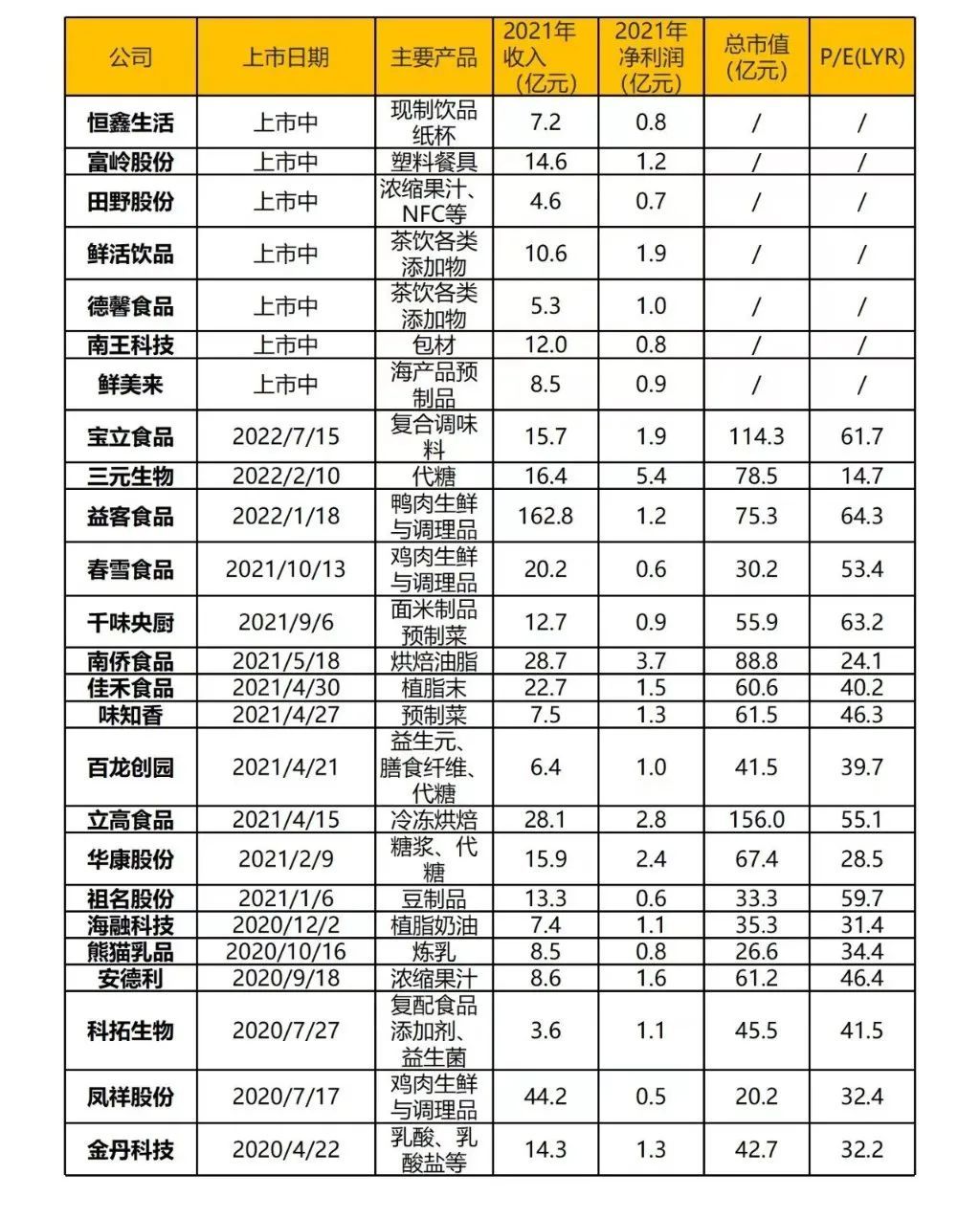

3年之中,已有超過30家食品供應鏈企業完成或即將完成上市。

今年以來,茶飲行業的供應商們比他們的大客戶率先一步啟動了上市計劃,恒鑫生活、田野股份、鮮活飲品、德馨食品等供應鏈企業相繼遞交了招股書。

在已上市的企業中,如寶立食品、益客食品、春雪食品、千味央廚、祖名股份等,PE倍數也達到了50-60。

安信證券認為,餐飲行業規模擴大,標準化和降本增效訴求持續提升,餐飲供應鏈應運而生,供需共振推動其繁榮發展,行業紅利期有望長期持續,各個細分賽道均有較大發展空間。

在一級市場上,過去食品供應鏈行業是產業資本與深耕消費、餐飲領域的風險資本關注的領域,而在如今,越來越多的外部投資人也在關注這個領域。

在過去,風險資本傾向于尋找具有“增長想象力”的項目,而在經歷了一輪輪擠泡沫后,行業也在回歸理性,尋求有確定性的賽道。

相比于C端項目,雖然供應鏈項目缺乏“想象力“,但其面臨的行業競爭較小,營收穩定,投資風險更低。這對厭惡風險的投資人而言,是個不錯的選擇。

但隔行如隔山,信息壁壘之下,供應鏈投資也隱藏了許多“陷阱”。

機會來了?

食品供應鏈企業是否值得風險資本駐留?

如果是在7年前,這個問題的答案或許是“否”。

某餐飲投資機構創始人觀察到,在2015年之前,其所在機構對接服務的3000多家供應鏈公司中,大部分是粗曠式經營的作坊式企業。它們的規模有限,許多是地方性的小加工廠,面向的是小型連鎖的B端客戶。

彼時,企業很難吸引到食品科技的人才進入,這使得技術、設備升級也十分緩慢,因此也難靠技術的提升而獲得更高的收益,不具備資本所青睞的增長性。

轉機出現在了2016年以后。

弘章投資創始合伙人翁怡諾告訴全天候科技,“在6年前,我們看到了一個跟過去不一樣的消費行業趨勢。流量與媒介越來越碎片化(C端項目的營銷成本越來越高),而一些TO B的企業正在集中起來,誕生了一批隱形冠軍類的企業。”

從行業的發展來看,餐飲行業連鎖化率的提高居功至偉。

根據弗若斯特沙利文報告,我國連鎖餐飲市場由2016年約4021億元增至2020年約5929億元,CAGR(復合年均增長率)為10.2%,2020年的餐飲連鎖化率約為15%。另據美團數據,到2021年,中國餐飲市場連鎖化率已提高到了18%。

在餐飲連鎖化率的提升之下,食品供應鏈行業也呈現出集中化、規模化的發展。上述投資人留意到,食品供應鏈行業的復合增長率在2018年后,每年都保持了30%左右的復合增長。

由此,一批頭部企業跑了出來。人才隨之而來,技術、設備也逐漸成熟起來……一些優秀的食品供應鏈企業逐漸擺脫了原來依靠硬資產去掙錢的束縛。而行業人士透露,這類企業可能毛利潤提高到了30-40%,凈利潤率也能達到20-30%,逐漸具備了資本化的價值。

近3年時間,已有超過30家相關供應鏈企業完成或即將完成上市。食品供應鏈企業已經成為了食品板塊中十分重要的一塊。

2022年12月1日收盤價 圖片來源:wind

食品供應鏈企業要想獲得行業領先位置的核心是擴大產能,這需要足夠的資本。

在過去,企業的發展與建設主要依靠自身資金的積累。但在行業提速后,過去依靠時間積累資金的方式明顯不適應當前,越來越多的食品供應鏈企業對風險資金的進入,持有開放的態度。這也為外部投資人打開了進入的大門。

2020年至2021上半年的餐飲投資熱度,也一定程度上傳導到了食品供應鏈行業,部分優質的頭部企業獲得了關注。

相比之下,扎根于餐飲、消費的產業投資人,對食品供應鏈行業的投資信心更足。

以番茄資本為例,在其創立之初便投資了復合調味品供應商味遠紅芳,并連投3輪;而后又持續投資了塞尚乳業與王家渡等食品供應鏈企業。

弘章資本在五六年前開始系統性地研究供應鏈制造,投資了給漢堡王、麥當勞做牛肉餅的牛肉供應商賓西牛業,也投資了吉祥餛飩和中國最大的高端水產魚米類的供應商鼎味泰。

在一支餐飲基金的投資組合中,餐飲品牌+食品供應鏈的投資組合,能夠在兼顧增長的同時,也兼顧收益的“安全性”。在當下,LP更加追求投資回報的確定性。這樣的投資組合,也會讓GP向LP募資時,更加具有說服力。

可以預見,未來食品供應鏈行業的投融資事件數量還將繼續增加。

不同的估值邏輯

對風險投資而言,“確定性”與“想象力”是很難兼顧的兩種屬性。

在過去,受互聯網、新消費投資的刺激,以及美元基金投資慣性的影響,許多投資機構傾向于尋找具有“想象力”的項目。

當風口來到了餐飲行業,資本也傾向于投資能夠快速成長起來的TO C的餐飲連鎖品牌。其中連鎖化率最高,生產環節相較簡單,標準化程度較高的新茶飲、面食、咖啡等尤其成為了資本熱捧的賽道。

明星項目的估值也水漲船高,不同于過去參照企業的PE(市盈率)給估值,對于許多明星項目,風投機構愿意以PS(市銷率)為參照給出更高的估值,但同時也透支了企業未來的增長潛力。

隨著過去一年,二級市場上一批消費、餐飲上市公司市值縮水,一二級市場估值倒掛現象嚴重,一批消費品牌也出現了擠泡沫的情況。

以樂樂茶為例,在去年,樂樂茶曾傳出被喜茶、元氣森林收購的傳聞,消息稱樂樂茶估值為40億人民幣。

而在近期,奈雪的茶擬投資5.25億元收購樂樂茶43.64%的股份,這意味著樂樂茶的估值僅為12億元左右,大幅縮水。

圖片來源:網絡

在泡沫的破裂下,當下無論是LP還是GP,都逐漸回歸理性,追求更具確定性的投資回報。供應鏈項目也隨之進入了資本的視野。

投資人看供應鏈企業,優點與弊端都十分明顯。

在缺點上,供應鏈企業很難呈現出指數級的增長。它的增長受限于硬資產的投入和產能的限制,一家產能只有5000萬的供應鏈企業,很難去接手上億的訂單。且工廠的建設周期較長,這也意味著,擴充產能并非一日之功。

而在優點上,食品供應鏈企業一旦與客戶建立了合作關系,在一定的周期中營收與業務均相對穩定。當企業發展壯大,已有的產能也將是企業的壁壘,使其具有更高的門檻,面臨的競爭也更小。

供應鏈企業的這種特性,也使得它與C端項目的估值邏輯完全不同。

供應鏈企業的估值無法用較高的PS去評估,更多是參考凈資產、凈利潤,并以市盈率(PE)的背書來計算。

上述餐飲投資機構創始人告訴全天候科技,在A股市場上,餐飲供應鏈企業的PE倍數是相對確定的,IPO市盈率一般不超過23倍。但在上市后,得益于企業的業績表現,也能夠獲得不錯的PE倍數,如寶立食品、益客食品、春雪食品、千味央廚、祖名股份等,PE倍數也達到了50-60。

這也使得一級市場在給供應鏈項目定價時,投資人給出的估值更加合理,估值倒掛的可能性更小。

在退出上,供應鏈企業也有一定的優勢。

“食品供應鏈企業的IPO確定性更高,如果它的成長性很好,其實在A股上是非常受歡迎的。”上述投資人表示。

即便不通過上市,風投機構也能夠依靠并購、股權轉讓的方式實現退出。且供應鏈企業的廠房、設備都是固定資產,這讓它本身價值不至于折損過多,讓投資人血本無歸。

這對厭惡風險的投資機構而言,也是一個不錯的生意。

陷阱與機遇

但食品供應鏈不同于C端項目,這是一個潛藏在水下的行業,存在著一定的信息壁壘。

對于產業投資人而言,這種信息壁壘亦是優勢。

據一位投資人介紹,其發掘供應鏈項目的路徑中,一種是通過對前端項目的了解,發現其背后的供應鏈企業,從而建立起鏈接。另一種途徑便是通過建立賦能供應鏈的服務平臺,通過深入的合作了解企業,最終實現股權合作。

但對外部投資人而言,信息壁壘的存在會誤導其投資判斷,踩入陷阱之中。

事實上,許多食品供應鏈企業雖然營收規模大,也有一定的利潤,但是在投資價值上卻并不高。

第一種是技術含量較低的OEM代工廠,雖然營收高,但其利潤低,主動性低,隨時可能被行業中的競爭對手替代。

第二種是買進賣出的貿易型公司,缺乏技術含量的同時,還需要大量墊資,有很高的壞賬可能性,卻沒有太多附加價值。

第三種則是偏初級的農產品加工企業,如面粉加工廠、肉聯廠等,為資源導向型的,實際上投資價值也較低。

此外,還有一些企業的資金周轉率較低,投入高,但ROE(凈資產收益率)較低,這種企業上市后市值沒有想象空間,對投資人來說也沒有意義。

在商業模式上,供應鏈企業服務的是B端的客戶,這也意味著它會受到大客戶訂單的影響,一旦流失大客戶,將對企業造成較大的影響。以“果鏈概念股”歌爾股份為例,自披露被境外某大客戶砍單以來,歌爾股份的總市值蒸發了175億元。

歌爾股份一年以來的股價表現 圖片來源:網絡截圖

在食品行業,許多連鎖品牌發展到一定規模,都會開始自建供應鏈,這也將影響供應鏈企業的業績。如蜜雪冰城便自建了大咖國際,海底撈旗下有頤海與蜀海兩家供應鏈公司,元氣森林在早期采用的也是代工,去年斥資55億元建起了自己的工廠。

對供應鏈企業而言,服務好多個小客戶也能夠獲得不錯的市場份額,這便需要考驗企業為客戶定制服務的能力。

在當前,許多食品供應鏈企業已經具備不錯的定制化服務能力。

在新酒飲賽道的創業熱潮中,一家名叫“賦比興”的新酒飲供應鏈服務商脫穎而出,如醉鵝娘、十七光年、 三只松鼠喜小雀、猿小姐等100+品牌都與其有代工合作關系。

在那一輪新酒飲投資熱中,賦比興完成了4輪融資,比其大多數客戶更受投資機構歡迎。但當新酒飲的風口消退后,賦比興的融資動態也停留在了去年8月。

在判斷供應鏈企業時,投資機構不僅需要看企業自身的發展,還需要評判供應鏈企業與下游客戶的業務關聯度,是否具有不可替代性,以及判斷下游行業發生變化后,供應鏈企業的成長性是否也將發生變化。

這就要求投資機構對行業有更深的了解與調研。

此外,對企業而言,由于IPO市值的確定性較強,外部資金的進入若無法為其帶來更多的溢價,企業也會挑選投資人——更愿意接受能夠為其賦能的產業資本進入。

這些都使得產業投資人在供應鏈投資上更加具備優勢。

相比之下,無論是投資周期,還是資金量,供應來投資也都限制了早期機構的進入。

在三年之中,越來越多的食品供應鏈企業走到了資本面前。隨著餐飲連鎖化率的繼續提高,也將出現更多的供應鏈龍頭,每個品類都可能誕生明星企業。

但對投資人而言,想要押注成功,卻并不容易。

本文來自《全天候科技》

電話:010-63394665

電話:010-63394665 郵箱:jchblt@163.com

郵箱:jchblt@163.com 網址:www.greatwallad.com

網址:www.greatwallad.com